この記事の信頼性

おだんご

おだんご10年以上いろいろなビジネスの財務コンサルタントをしてきた経験から、様々なビジネスの「仕組み」について解説します

- 税金はできる限り安くしたい

- 確定申告の「所得控除」がどんなものか知りたい

- 自分が使える「所得控除」を知りたい

所得控除をご存じでしょうか。

確定申告を行う際に所得から差し引ける、言わばあなた固有の経費のようなものです。

所得から差し引けるということはつまり、税金を減らす効果があります。

ただし、所得控除については申告書提出後に税務署側から「あなたこれに該当しますよ」というようなお知らせはされません。

つまり控除の存在を知らなければ、あなたは損をしたまま確定申告を行うことになります。

この記事を読んで、所得控除にどんな種類があってどれほどの控除額があるかについて確認しておきましょう。

課税所得と所得控除

1年間の税金を計算し、所轄の税務署に納税を行うことを確定申告と言います。

そして確定申告を行う為には、税金計算の元となるあなたの「課税所得」を算出する必要があります。

税額はあなたの「課税所得」に税率を掛けて計算することになっています。

課税所得を算出する計算式は以下の通りです。

課税所得=収入ー経費ー所得控除

所得控除はたしか、人によって適用になる種類が違うんだよね?

そうだね。だからどんな種類の所得控除があるかはあらかじめ知っておくのが重要だよ

14種類の所得控除の一覧表

まずは、所得控除の全種類の紹介と、控除の概要について説明します。

| 控除の種類 | 控除の対象者と控除額 |

|---|---|

| 基礎控除 | 所得のあるすべての人/48万円(所得制限あり) |

| 配偶者控除 | 控除対象配偶者がいる人/13~48万円(本人の所得と配偶者の年齢による) |

| 配偶者特別控除 | 年間所得38万円超の配偶者がいる人/1~38万円(本人と配偶者の所得による) |

| 扶養控除 | 控除対象となる扶養家族がいる人/38~58万円(扶養親族の年齢等による) |

| 医療費控除 | 定額を超える医療費を支払った場合に受けられる控除(家族分を含む)/支払った医療費-保険金など-10万円=医療費控除額 |

| 寄附金控除 | 国や地方公共団体に対して寄付をした人/寄付金額ー2000円を引いた額 |

| 社会保険料控除 | 健康保険料や国民年金、厚生年金などを支払った人/支払った保険料の全額(家族分を含む) |

| 生命保険料控除 | 保険会社等に生命保険料を支払った人/最大12万円 |

| 地震保険料控除 | 保険会社等に地震保険料を支払った人/最大5万円 |

| 小規模企業共済等掛金控除 | 小規模企業共済や確定拠出年金などを支払った人/支払った保険料の全額(家族分を含む) |

| 寡婦・寡夫控除 | 配偶者と死別した人/27~35万円 |

| 勤労学生控除 | 控除対象となる勤労学生である人/27万円 |

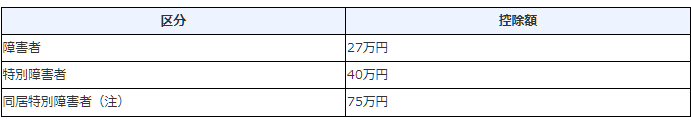

| 障害者控除 | 本人もしくは家族が控除対象となる障害者である人/27~75万円(程度や生活状況による) |

| 雑損控除 | 災害や盗難などにより損害を受けた人/差額損失ー所得金額の10% |

こんなにたくさんあるのか…

ほとんどの控除が状況によって控除額に幅があるので、詳しい説明をしていくよ

所得控除の控除額と対象者

ここから14種類の所得控除の詳細について一つずつ説明していきます。

自分に当てはまりそうな控除があれば特に入念にチェックしておきましょう。

「基礎控除」とは

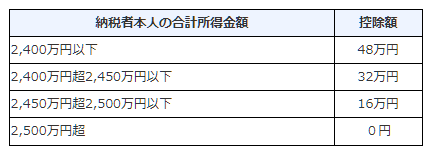

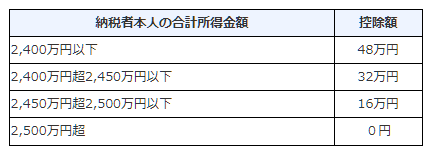

「基礎控除」は全ての人が受けられる控除ですが、合計所得金額に応じて控除額が変動します。

ほとんどの人が48万円という理解でいいかい?

語弊があるようなないような・・。

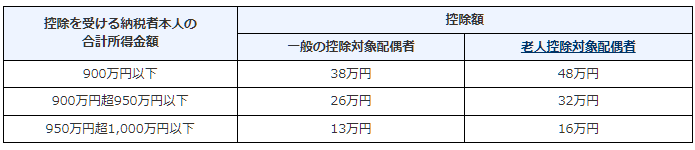

「配偶者控除」とは

配偶者控除とは、控除対象配偶者がいる場合に受けられる控除のことです。

適用される要件

- 民法の規定による配偶者であること(内縁者を除く)

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること

- 白色申告専従者、青色申告専従者でないこと

控除額の詳細は以下の通りです。

所得金額で900万円とは、目安として給与所得のみの場合、年収で1,120万円くらいの人です。

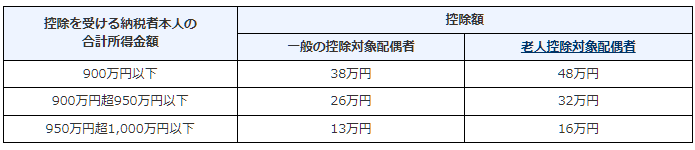

段階的に控除額が減る「配偶者特別控除」

配偶者特別控除は、配偶者控除の範囲よりさらに高所得の方でもその所得額に応じて一定の金額分受けられる控除です。

- 給与所得者(納税する人)の合計所得金額が1000万円以下(給与所得のみなら年収1,220万円以下)であること

- 配偶者に事業専従者として給与を支払っていないこと

- 配偶者の年間の合計所得金額が48万円~133万円以下であること

本人と配偶者の所得によっては配偶者控除とまったく同じ控除額になるんだね

そうだね。それぞれの所得が上がるにつれて段々控除額が減っていくようなイメージだよ

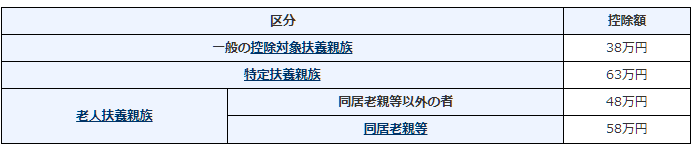

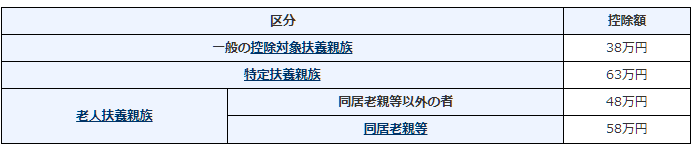

「扶養控除」とは

扶養控除は、扶養している家族(親族)がいる場合に受けられる控除です。

控除額は扶養家族の年齢(その年の12月末時点)により変わります。

扶養している、とは同居していない場合でもその親族の生活費を負担しているなどの状態を言います。

また、扶養親族とみなされるには、年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)が要件です。

「医療費控除」とは

医療費控除は、年間の医療費が家庭内で10万円を超えると受けられる控除です。(年間の総所得金額が200万円未満の場合は総所得の5%を控除可能)

確定申告の際は、「医療費控除の明細書」の添付が必要です。

また医療費控除の特例として、セルフメディケーション税制が平成29年より新設されました。

ドラッグストアなどでセルフメディケーション税制対象医薬品を購入した場合、その購入費用の一部を所得控除とすることができる制度。

医療費控除との併用は不可。また適用を受ける為には、購入時のレシート保存、健康診断の受診などの要件がある。

医療費控除とセルフメディケーション税制は、どちらか一つしか適用できないから、どちらが有利かを計算してみる必要があるよ

ふるさと納税などの寄附をした場合「寄附金控除」

他者へ寄附金を支払った場合には「寄附金控除」の適用を受けることができます。

ただし控除対象となる寄附金は「特定寄附金」と呼ばれる公益性の高い寄付金のみです。

「公益性が高い寄付金」とは、例えば国や地方公共団体への寄付など「自分に見返りがない寄付金」を指します。

国税庁HPから「特定寄付金の範囲」の一部を抜粋して紹介します。

特定寄付金の範囲

特定寄附金とは、次のいずれかに当てはまるものをいいます。

ただし、学校の入学に関してするもの、寄附をした人に特別の利益がおよぶと認められるものおよび政治資金規正法に違反するものなどは、特定寄附金に該当しません。

(1)国、地方公共団体に対する寄附金(寄附をした人に特別の利益がおよぶと認められるものを除きます。)

(2)公益社団法人、公益財団法人その他公益を目的とする事業を行う法人または団体に対する寄附金のうち、次に掲げる要件を満たすと認められるものとして、財務大臣が指定したもの

イ 広く一般に募集されること

ロ 教育または科学の振興、文化の向上、社会福祉への貢献その他公益の増進に寄与するための支出で緊急を要するものに充てられることが確実であること

要は、後から自分が得する為の寄付金はダメってことか

寄付金控除額の計算方法は以下の通りです。

次のいずれか低い金額 - 2,000円 = 寄附金控除額

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額等の40%相当額

自分の収入に対して高すぎる寄付金は控除対象にならないってことだね

ふるさと納税

ふるさと納税とは、自分が選んだ自治体へ寄付を行い、寄附をしてくれたお礼として自治体から返礼品を受け取れる制度です。

このふるさと納税をした場合、寄附額全体のうち2,000円を超える部分について所得税および個人住民税からそれぞれ控除が受けられます。

どういうこと??

少し複雑だよね

ふるさと納税の控除額は大きく①所得税と②住民税の控除に分けて考えます。

- 所得税の控除は先ほど紹介した所得控除「寄附金控除」そのままです。

- 住民税は所得税の所得控除とは違い、「税額控除(=税額から直接引く控除)」です。

支払った寄付金が5万円だとしたら、2,000円を差し引いて48000円分、①所得控除②税額控除の順番で控除が適用され税金が得になります。

50,000円払って48,000円税金がお得になるから…出ていくお金は2000円ってことか?な?

出ていくお金はもちろん5万円なんだけど、確定申告の時と翌年住民税が課税される時に合計で48,000円分税金が安くなるってイメージかな

「社会保険料控除」で1年間に支払った社会保険料が全額控除

「社会保険料控除」とは、各種社会保険料の支払いを行った場合に適用される控除です。

金額は「支払った全額」となります。控除を受けるには、申告書へ保険料や掛金を証明する書類である「控除証明書」の添付が必要です。

- 健康保険、国民年金、厚生年金保険などの保険料の本人負担分

- 国民健康保険の保険料(税)

- 後期高齢者医療保険料

- 介護保険料

- 労働保険料(雇用保険)の本人負担分

- 国民年金基金や厚生年金基金の掛金

- その他一定の社会保険料

生命保険や民間の個人年金に加入しているなら「生命保険料控除」

民間の生命保険会社で生命保険や介護医療保険、個人年金保険に加入している場合には、「生命保険料控除」を受けることができます。

控除額は生命保険料・介護医療保険料・個人年金保険料の合算で最大12万円となります。

なお、保険料の支払者や契約日によって控除の計算や金額が異なるため、注意しましょう。

また、こちらも控除を受ける為には支払保険料を証明する為の「控除証明書」の添付が必要です。

地震保険に加入しているなら「地震保険料控除」

損害保険契約の中でも、地震に関する損害部分の保険料や掛金に対して受けられる控除を受「地震保険料控除」と言います。

控除額は、年間の保険料が5万円以下の場合はその全額、5万円以上の場合は一律5万円となります。

生命保険控除と同様に、支払った保険料や掛金を証明する書類である「控除証明書」の申告書への添付が必要です。

掛金の全額を控除できる「小規模企業共済等掛金控除」

小規模企業共済制度への掛け金を支払っている事業者は、「小規模企業共済等掛金控除」の適用が受けられます。

支払った掛金の全額が控除額となるため、将来の生活資金の積み立てプラス節税対策にもなります。

解約した時にそれまで掛けた掛金の戻りを受け取る時も税制的に有利な「退職金扱い」で受け取れる為、多くの個人事業主が加入している制度です。

「寡夫控除」と「寡婦控除」は夫・妻と離婚または死別した人が対象

【寡夫控除】は、次の『すべての』条件に当てはまる場合に、27万円の所得控除が受けられる制度です。

- 合計所得金額500万円以下

- 妻と死別、あるいは妻と離婚した後、婚姻をしていない(妻の生死が明らかでない)

- 生計を一にする子がいること。ただし、総所得金額等が48万円以下。また、他の人の同一生計配偶者や扶養親族を除く。

また、同様の控除の女性版として【寡婦控除】があります。

これは次の『いずれかの』条件に当てはまる場合に限り、27万円の控除を受けられるものです。

- 夫と死別、もしくは離婚したあとに婚姻をしていない、夫の生死が明らかでない人

- 扶養親族で、合計所得金額等が38万円以下の子がいる人

- 合計所得が500万円以下の人

なお、いずれかではなく3つ全ての条件に当てはまる場合、「特定の寡婦」として35万円の控除が受けられます。

働きながら学んでいる学生が対象の「勤労学生控除」

「勤労学生控除」は、次の3つの要件を満たす学生に「27万円」の所得控除が認められる制度です。

- 給与所得などの勤労による所得がある

- 合計所得金額が65万円以下(令和2年分以降は75万円以下)

- 学校の学生、生徒であること

適用を受ける為には、「扶養控除等(異動)申告書」の提出時に勤労学生控除の対象になるという内容の記載が必要になります。

学生の内から事業を行っている人が増えているから抑えておいて損はないね

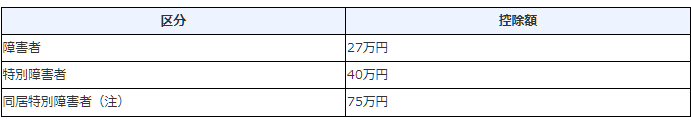

自分自身や扶養家族が障害者の場合に受けられる「障害者控除」

「障害者控除」とは、自分自身や扶養家族が障害者控除の対象となる場合に受けられる控除です。

対象となる範囲の例

- 精神上の障害により事理を弁識する能力を欠く常況にある人

- 児童相談所、知的障害者更生相談所、精神保健指定医等の判定により知的障害者と判定された人

- 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

- 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人

他にも対象となる方はいらっしゃいますが、障碍の程度によって重いものであれば「特別障害者」と認定され、「障害者控除」よりもさらに多くの控除を受けることができます。

災害、盗難など被害があった場合「雑損控除」

震災、風水害、冷害、雪害、落雷といった災害、盗難若しくは横領などにより資産に対する被害を受けた場合に受けられるのが「雑損控除」です。

詐欺・恐喝は含まれません。

また、棚卸資産、事業用固定資産、「生活に通常必要でない資産」などの資産に該当する場合も、適用外となります。

次のうち、金額が大きな方の適用となります。

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

所得控除についてよくある質問

この記事に関してよくある質問をいくつか紹介します

- 所得控除を申告する際の注意点はありますか?

-

所得控除を申告する際の注意点としては、控除の対象条件や申告書の記入方法を正確に理解することが大切です。誤った情報を提供すると税務署から指摘があり、修正申告が必要になる可能性があります。

- 所得控除を申告する際によくある間違いは何ですか?

-

所得控除を申告する際によくある間違いとしては、控除の対象条件を誤解したり、必要な書類を提出し忘れたりすることがあります。また、計算ミスによる誤った金額の申告も注意が必要です。

- 所得控除を利用する際のメリットとデメリットは何ですか?

-

所得控除を利用するメリットは、確定申告による税金の節約が挙げられます。一方で、控除の種類や条件を誤解していると申告が間違える可能性があり、その場合には追納金が発生するデメリットも考えられます。

この記事のまとめ

今回のお話しのおさらいをしておきましょう。

- 1年間の税金を計算することを確定申告と言う

- 確定申告を行うには課税所得を計算する

- 課税所得を算出するには所得控除について正しく理解する

- 所得控除には14種類あり、それぞれ対象者が違う

- 所得控除と混同しやすい税額控除に注意

所得控除は、あなたから申告しなければ税務署から指摘はしてくれません。

所得から控除できる金額ですので、あなたが所得控除について知らなければ損をしたまま確定申告を行うことになります。

所得控除の用語の意味、要件を正確に把握しておき、「損をしない確定申告」を行いましょう!